Можно ли использовать сраховку ,если нет денег заплатить ссуду

Можно ли не платить кредит, если он застрахован?

Сейчас, когда мы наблюдаем критическую закредитованность населения, а рост просроченной задолженности набирает обороты, особо актуальны вопросы, касающиеся невыплат по действующему кредитному договору. Когда заемщик подписывает кредитный договор, то он соглашается со всеми перечисленными там условиями и берет на себя обязательства эти условия соблюдать. Если условия не соблюдаются, начинается взыскание кредитного долга .

Часто вместе с кредитным договором заемщики подписывают и договора страхования, согласно которому при наступлении страховых случаев страховая компания рассчитывается с банком самостоятельно. Тогда возникает закономерный вопрос - а можно ли не платить кредит, если он застрахован?

Когда кредит можно не платить?

Когда заемщик оформляет кредит, ему могут предложить на выбор оформление

нескольких страховых полисов. Каждый полис имеет отдельные страховые случаи. Заемщик освобождается от выплат по кредиту только когда наступил страховой случай.

Если заемщику просто нечем платить по кредиту, то это страховым случаем не является. Такой страховки просто не существует, поэтому выплачивать долг все же придется.

Ситуации, когда страховая компания выплачивает банку кредит за заемщика могут быть, но это происходит только в рамках договора страхования. Вот эти ситуации и рассмотрим.

Когда страховая компания может заплатить кредит за клиентам банка?

- Если заемщик умер, при этом к кредиту подключалась страховка на случай смерти заемщика. При наличии такого полиса наследники заемщика не должны ничего платить, так как смерть будет считаться страховым случаем. Наследникам необходимо взять полис (обычно прикладывается к кредитному договору) и отправиться к страховщику для решения вопроса о выплатах. Перед этим стоит прочесть в полисе информацию о страховых случаях. К примеру, самоубийство таковым не является или, если у заемщика были какие-либо серьезные заболевания, полис также действовать не будет. Если все соответствует договору, страховщик выплачивает банку деньги.

- Если заемщик пропал без вести, и есть страховка на случай смерти. Эта ситуация спорная, и обычно может решиться только в судебном порядке. Предварительно наследникам еще нужно пройти процедуру по признанию пропавшего умершим, это также делается через суд.

- Если заемщик временно потерял трудоспособность, и был подключен соответствующий полис. Это более сложная страховка, так как нет четких правил как и что будет выплачивать страховая компания банку. Будет это вся оставшаяся сумма кредита или только сумма ежемесячных платежей, пока заемщик нетрудоспособен. Опять же, трактовать трудоспособность можно по-разному. В любом случае, нюансы нужно смотреть в договоре страхования, после чего обращаться к страховщику для решения вопроса.

- Если подключена страховка ответственности заемщика. Это относительно новый вид кредитования, который преимущественно подключается к ипотеке или иному залоговому кредиту. То есть, банк страхует себя на случай, если заемщик не будет платить по кредиту. С одной стороны такой страховой полис может показаться очень полезным, но ровно до того момента, пока не изучить его более подробно. Страхование ответственности заемщика предполагает возмещение банку средств только в том случае, если залог был реализован, а денег от его реализации не хватило на погашение задолженности перед банком в полном объеме.

- Если заемщик потерял работу, и был куплен полис на случай потери трудоспособности. Если есть такой полис, то при наступлении страхового случая, то есть, потеряв работу, можно обращаться к страховщику. Но, посмотрев условия страхования, можно увидеть, что полис распространяется только на официальные сокращения, а если клиент просто уволился или был уволен по статье, то страховая выплата банку не предусматривается.

Из всего вышеперечисленного делаем вывод, что просто "забыть" про существование кредита, если есть страховка, не получится. Если заемщик в добром здравии, то здесь уже нужно решать вопрос что делать, если просрочек платеж по кредиту .

Оформите заявку на кредит!

Отправьте заявку сейчас — получите деньги сегодня!

Способы возвращения страховки после погашения кредита

Многих людей, которые берут займ в банке, интересует вопрос, возвращается ли страховка при досрочном погашении кредита? Вопрос является довольно сложным, так как он касается как банковской, так и страховой сферы. Поэтому, перед оформлением договора о взятии кредита необходимо четко определиться с условиями, на которых он заключается. Важно помнить, что банк не может быть страхователем, так как он является только посредником. Поэтому, договор о страховании должен быть подписан клиентом и соответствующей страховой компанией.

Основные условия, которые должны содержаться в договоре о взятии кредита:

Способы возвращения страховки после оплаты кредита

Сегодня существует много способов, как вернуть страховку по кредиту и не столкнуться с большими проблемами. По сути, расторжение договора после погашения всей кредитной суммы не является какой-либо значимой проблемой. Гораздо сложнее добиться возвращение внесенных по страховке средств. По мнению специалистов в настоящее время есть три основных варианта развития события в данной ситуации.

Отказ в возвращении денег, уплаченных за страховку

К сожалению, подобный вариант развития ситуации является самым распространенным. Именно отказом банк отвечает большинству из своих клиентов. Ситуация связана с тем, что практически все договора о страховке при взятии кредита имеют пункт, в котором страховая организация освобождает себя от возвращения денег. Страховщики объясняют это тем, что они оберегают клиента от непредвиденных обстоятельств при взятии кредита. Тем более, что все эти условия пишут в углу документа, чтобы клиент меньше обращал на них внимание. Поэтому, если вы оказались в подобной ситуации, то лучше сразу обратиться к опытным юристам, так как своими силами вы вряд ли добьетесь желаемого результата.

Возвращение определенной части средств

Частичное возвращение денег после погашения всей части кредита является относительно благоприятным вариантом, хотя и не самым идеальным. Такой вариант может иметь место тогда, когда с момента оформления кредитного договора прошло не менее 6 месяцев. Страховая компания будет объяснять удержание части средств тем, что они были потрачены на обеспечение административных ресурсов. Если клиент теряет на этом большие суммы, то он имеет право потребовать распечатку всех административных и других затрат. Только так он сможет добиться полноценного возмещения всей суммы. Однако, для этого в большинстве случаев необходимо начинать судебное разбирательство.

Возвращение денег в полном объеме

Вариант полного возвращения средств после выплаты кредита считается идеальным. Подобное развитие событий становится возможным только тогда, когда клиент погасил кредит в первые несколько месяцев после заключения договора о займе. Тогда клиент может не обращаться в суд, а просто потребовать возвращение всей суммы, внесенной за страховку по кредиту. Страховая компания просто не сможет ему отказать, так как у нее не будет для этого достаточно аргументов, чтобы объяснить удержание части средств.

Возвращение страховых средств после погашения потребительского займа

У многих людей возникает вопрос, как же добиться возвращения страховки при оформлении потребительского кредита. Проблемы возникают по той причине, что многие банки стараются использовать отсутствие опыта у своих клиентов, чтобы заставить их оформлять договор на их условиях. Однако, юристы утверждают, что делать это совсем необязательно. Поэтому, во избежание проблем с возвращением страховки, нужно сразу же внимательно читать условия кредитного договора. Если вы все же подписали договор с оформлением страховки по невнимательности, то тогда у вас будет несколько способов выйти из этой ситуации.

- Просто смириться с этой ситуации и оставить страховку. Не самый лучший вариант, так как он может сопровождаться потерей достаточно приличной суммы.

- Отказ от заключенного ранее договора. Чтобы запустить такую процедуру, следует написать соответствующее заявление. С ним клиент идет в банк, где он оформлял кредит или в страховую компанию, требуя вернуть ему страховые средства после погашения кредита. Если человеку отказывают в возвращении средств, то ему следует обратиться в суд для оформления иска. Важно грамотно взвесить возможные расходы и выгоду от возвращения страховых средств, так как вам придется оплачивать судебные издержки со своего кармана. Нужно помнить, что любой заемщик после погашения полной суммы кредита имеет право забрать остаток страховых средств.

Кроме того, при раннем погашении займа клиент может просто прекратить вносить деньги, что приведет к автоматическому закрытию страхового договора. Конечно, в этом случае возможно начисление пени или штрафных санкций. Чтобы избежать этого, нужно внимательно изучить фрагмент договора, в котором указаны ваши обязательства. Также следует оформить заявление и обратиться с ним в страховую компанию. Одновременно с заявлением необходимо предоставить в страховую компанию такие документы:

Заявление необходимо писать на имя руководителя страховой организации. В документе следует отметить досрочное расторжение заключенного договора о страховании и просьбу о возвращении части страховой премии. По законодательству досрочно расторгнуть контракт по страхованию и получить полную сумму по страховке можно в таких ситуациях:

Если эти пункты отсутствуют, то компания возвратит вам только часть страховой суммы.

Таким образом, основной ошибкой заемщиков является обращение в банк, а не в страховую компанию. Подобное решение вопроса может быть только в том случае, если банк предоставляет страховые услуги в качестве одного из своих пакетов. В остальных случаях для возвращения страховых взносов лучше сразу направляться к страховщику. В целом, чтобы решить эту проблему и не попасться на удочку мошенников, следует внимательно изучить договор о страховании. Лучше всего посоветоваться с квалифицированным юристом, который позволит избавить вас от лишних затрат и длительной судебной тяжбы.

Все страховые компании

Вы всегда можете найти ближайшие страховые компании к вашему дому или офису. Используйте карту, сортировку по району и стоимостью для быстрого перехода к странице компании. Выбрать компанию

Рекомендованные публикации

Возврат страховки

Где банк, там и страхование. Если берете деньги в долг у банка, то квартира до конца выплаты кредита становится предметом залога. Т.е. банковской собственностью, - вы жилец, но пока не хозяин. Представим, что купленный в кредит дом сгорел дотла, или кредитный автомобиль банка в щепки разбило в ДТП.

Чтобы обезопасить себя от неплатежеспособности жильца, банк принудительно заставит вас застраховать заложенное имущество. Тогда за уничтоженный предмет залога выплатит страховая компания.

Можно ли отказаться от страховки?

Да. Любой клиент любой компании может сделать это в одностороннем порядке. Но это реально только в случае, если страховка заключалась добровольно. Т.е. по вашему собственному желанию.

Но если клиент брал кредит на покупку в банке под залог, то Выгодоприобретателем по всем страховым полисам указывается именно банк (Закон Украины «О залоге» ).

А значит, отказаться от такой страховки в одностороннем порядке и досрочно, невозможно. До тех пор, пока действует ваш кредитный договор.

Отказ от страховки после погашения кредита.

Страхование ипотечной недвижимости для получения - дело обязательное. Так утверждает Закон Украины «Про страхування »:

Стаття 7. Види обов язкового страхування

п.35 Страхування предмета іпотеки від ризиків випадкового знищення, випадкового пошкодження або псування.

Но если получилось отдать долг банку раньше указанного в кредитном договоре периода, то и вернуть страховку можно досрочно, т.е. после выплаты кредита полностью.

Поскольку в договоре страхования, кроме вас и страховой компании, присутствует еще

и банк-выгодоприобретатель, с ним тоже нужно согласовывать отказ от страховки.

С чего начать? Написать заявление про досрочный отказ от банковской страховки.

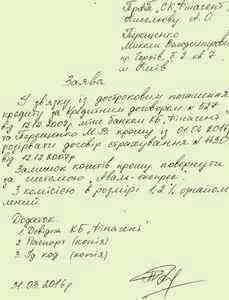

Образец заявления на досрочный возврат страховки

Какого-то единого образца заявления про досрочный отказ от банковской страховке не существует. Конкретный текст вам подскажут в страховой компании, которая  оформила полис. Но можно использовать и приведенный слева вариант.

оформила полис. Но можно использовать и приведенный слева вариант.

К заявлению добавляем копии документов.

Можно ли вернуть деньги за досрочный отказ от банковской страховки?

Да, вернуть деньги за страховку после выплаты кредита можно. Если вы правильно оформили отказ от страховки (написали заявление, приложили к нему необходимые документы – паспорт, код, справку банка или выписку из реестра о выведении из залога), то страховая компания сделает перерасчет. И вернет часть уплаченных за страховку денег.

В каждой компании есть своя инструкция. Если нужно рассчитать возврат страховки . формула по возврату денег включает в себя:

Могут ли страховщики отказать в возврате денег за досрочный отказ от страховки?

Если заемщик уже выплатил кредит банку полностью, то отказать не могут. Об этом говорит и Гражданский кодекс Украины. ст.652 «Зміна або розірвання договору у зв язку з істотною зміною обставин» . и Закон Украины «Про страхування ».

Значит, по закону деньги вам вернуть обязаны.

Источники:

, ,

Следующие:

26 апреля 2024 года

Комментариев пока нет!Популярное:

Надавно добавленные материалы:

Втб оставить заявку на кредит наличными

Для достижения целей нужны деньги. Но как быть, если их не хватает? Далеко не у каждого, получается, постоянно откладывать, накапливая необходимую сумму. Иногда

Ссуды сбербанка физическим лицам

Категория: Кредит в Сбербанке Сбербанк предлагает своим клиентам, физическим лицам, два вида потребительских кредита: целевые и нецелевые. Сбербанк возглавляет

Ссуда сбербанке рассчитать онлайн

Удобным инструментом для расчета кредита в Сбербанке является калькулятор, работающий в режиме онлайн. Его удобство трудно переоценить – воспользоваться калькулятором можно с

Хоум кредит горячая бесплатная

Если Вам срочно нужна небольшая сумма денег, то советуем воспользоваться услугами микрокредитования. Выгода в том, что Вашу заявку рассмотрят

Взять кредит наличными банке спб

На сегодняшний день в банках Санкт-Петербурга можно получить кредит на любые цели. Простому обывателю разобраться во всех этих предложениях

Займ на оплату онлайн услуг

Відсутність або мінімальна комісія за розстрочкоюНемає необхідності мати із собою паспорт, ІПН, довідку про доходи. Усе, що